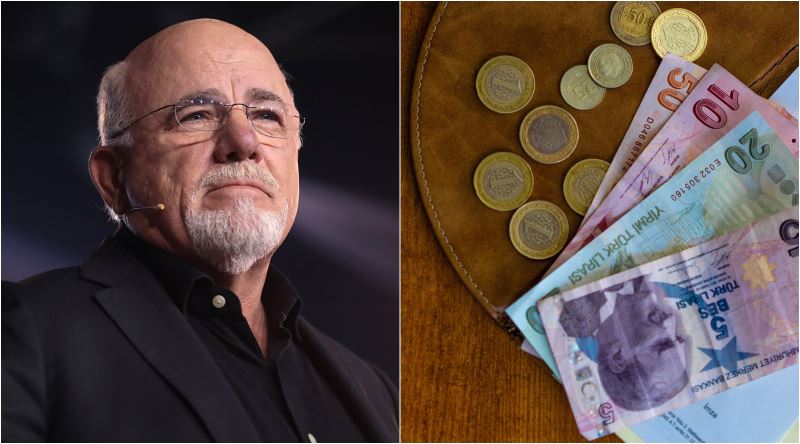

Tavsiyeleriyle Ünlü Dave Ramsey'den Evliler İçin Maliyet Hesabı Yapmanın 7 Yöntemi

çalışan evli eşlerin maaşlarını ayrı tutmaları... bu konuda finans üstadı dave ramsey'in güzel bir lafı vardır: "if you are married and have separate savings account with your spouse, you don't need a financial adviser, you need a marriage counselor." yani diyor ki evliyseniz ve ayrı birikim hesabınız varsa finansal danışmana değil, evlilik danışmanına ihtiyacınız vardır, bana gelmeyin...

bu adamın "total money makeover" denen bir kitabı var, eğer borçtaysanız ve para biriktirme konusunda iyi değilseniz kesin tavsiye ederim. bir kısmı amerika ile alakalı ama geneli her yere uygulanabilir, o yüzden dünyanın her yerinden takip edeni var...

öncelikle adamın bebek adımları denen bir öğretisi var. bunu uygulamaya geçmeden önce bütçe yapmayı öğrenmeniz ve ona uymanız lazım. "four walls" dediği 4 ana gideri kağıda yazın (kira, yemek, faturalar, ulaşım) bunun dışında kalan kısımlar için aylık bütçe oluşturun. her ayın bütçesi ayrı olmalı zira her ayın gideri ayrı. her dolara bir adres verin (give every dolar a name) diyor ve bütçenizin son rakamı sıfır olmalı diyor. (yani gelirler toplamı giderler toplamına eşit olmalı - zero based budgeting). eğer bütçe yapmayı bilmiyorsanız burnunuz boktan çıkmaz, hemen öğrenin diyor. tavsiye ettiği diğer bir yöntem de zarf yöntemi: 3-5 tane zarf alın, ister ayı 4 haftaya bölün haftalık olarak üzerlerine yazın (1. hafta, 2. hafta...), isterseniz alışveriş kalemi olarak yazın (mutfak, dışarıda yeme içme, giyim...) ama o zarftaki paranız bittiyse ayın sonuna kadar o masraf kalemini artık yapamayacaksınız...

bunu yapmayı öğrenince 7 tane bebek adımını takip edebilirsiniz:

adım 1

kenara 1.000 dolar acil durum parası koyun (emergency fund) bizde belki 1.000 tl olabilir. bu para sadece acil durumlar için, doktordur araba bozulmuş yolda kalmıştır felan fıstık ... bu parayı biriktirene kadar her şeyi unutun diyor. bu para nakit olmalı ve kolay ulaşılabilir olmamalı, yani cüzdanda taşıma, eve köy ya da ayrı bir hesaba koy diyor. bu para hayatla senin arana mesafe koyuyor diyor. mesela ben bu adamı takip edene kadar "acil durumda benim kredi kartlarım var" diye düşünüyordum hep, o yüzden 20 sene kredi kartı borcuyla uğraştım. (lol)

yine bu aşamada adamın plastisektomi dediği bir operasyonu yapmanız lazım. bu adamın öğretisinde kredi kartı kullanmak yok, hatta adam onlara resmen düşman. "onlar sana bonus felan vermiyor kat be katını senden alıyorlar" diyor. platisektomi dediğimiz de kredi kartlarını bildiğiniz makasla kesmeniz. böylece bir daha borç almamaya alışacaksınız ve "kenarda param var benim" mantığı ile kartlara güvenmekten kurtulacaksınız. daha etkili olması için eğer 5-6 yasından büyük çocuklarınız varsa onlarla birlikte bir tören gibi yapın ki onların da aklına kazınsın diyor. aynı şeyi warren buffett da söylüyordu; "sıradan bir insanın yapabileceği en büyük aptallık kredi kartı almaktır" demişti bir konuşmasında... hatta yine waren amca demişti ki bir adam size yıllık neredeyse %50 ile borç vermeye kalksa hadi lan ordan dersiniz, ancak bunu siz farketmeden ufak ufak aylık yapınca kuzu kuzu alıyorsunuz bu borcu demişti... sonuçta unutmayın, kredi kartından para kullanırsanız geleceğinizden, daha kazanmamış olduğunuz paradan borç alıyorsunuz. ve bunu fark etmeden ufak ufak yaptığınız için onlar çığ gibi büyüyor zamanla. bir de adamın süper bir lafı var "eğer bir şeyi nakit alamıyorsanız ona paranız yetmiyor demektir. sadece aylık taksidini ödeyebiliyor olmanız sizin onu alabileceğinizi göstermez" diyor...

adım 2

ev kredisi hariç hariç bütün borçlarını öde. debt snowball dediği sistemi tavsiye ediyor, bütün borçlarını yaz, faizlerine bakmaksızın hepsinin minimumunu ödedikten sonra kalan tüm paranı en küçük borca yatır. o bitince bir sonrakine geç diyor. "matematiksel olarak yüksek faizliyi önce ödemek gerekmez mi abi?" diye soranlara "eğer matematiğin o kadar iyi olsaydı burda beni dinlemezdin değil mi?" diyerek cevap veriyor. faize bakmamanın sebebi psikolojik olarak insan sonuç görmezse bırakır, o yüzden küçüklerde hemen birkaç zafer kazanmak lazım, adamın mantığı bu. bunu biraz sert girişilen diyetler gibi düşünün, "günde sadece bir avokado yiyeceğim abi" diye diyete başlarsan 3. gün bırakırsın zira kazanç görmüyorsun ama açsın... ama toplamda günde 300 kalori keserek başlarsan kilo verirsin, zira bu sürdürülebilir olur. snowball demesinin nedeni ise (çığ diye çevrilir herhalde bize) küçükleri kapatıp büyüklere geçtikçe ödeme gücün daha da artacak, bu sayede büyükleri kapatacak enerjin olacak. bir de o zamana kadar bütçene göre yaşamayı öğreneceksin...

adım 3

borçlar bitince acil durum paranı 3-6 aylık harcaman seviyesine tamamla. nedeni basit, işsizlik vs. durumunda seni 6 ay idare etmeli diyor. burada önemli olan 3-6 aylık maaşın değil, 3-6 aylık harcaman. borçsuz ve bütçesine göre yaşayan birisi için arada dağlar kadar fark var...

adım 4

maaşının %15'ini kenara emeklilik için birikim olarak koy. her eş, ay başında aldığı parayı kenara koyup bu toplam paranın %15'ini birikime aktaracak diyor. yani sen 5000 aldın eşin 5000 aldı, direkt 1500 birikime gitmeli diyor. kira da %25'i geçmemeli diyor, o yüzden 2.500 de oraya vs. derken, paranın ortak kullanılması sonucu kalan şey zaten aylık harcayabileceğiniz ortak tutar... yine warren enişte bu konuda birikim ay sonunda elinize kalan değil, ay başında siz görmeden giden olmalı demişti. o yüzden yatırım "olursa olur canım" diyebileceğiniz bir lüks değil bir gereklilik, özellikle devlet memuru değilseniz...

bu arada tabii ki "ben 25.000 aldım eşim 2.000 aldı o 300 tl koyabildiği için ben de 300 koyuyorum" gibi salakça bir şey düşünmediğinizi farzediyoruz (dave ve ben)... aile geliri ne ise, (evet ailesininiz, tebrikler) mesela bu örnekte 27.000, %15'ini ayrıman lazım, zira eşin ev hanımı da olabilirdi, o zaman hiç para gelmezdi... bu konuda da dave der ki "papaz "şu andan sonra artık birsiniz" derken paranızı da kastediyor"... (evet adam koyu hristiyan bu arada.)

adım 5

çocukların üniversite parasını kenara ayır diyor, yani %15'i kenara koyduktan sonra harcamları da yaptın, artan olursa çocukların okulu için kenara bir miktar koy diyor.

adım 6

mortgage'in felan varsa onu kapamaya çalış, ama %15'i kenara koyup çocukların okul parasını da ayırdıktan sonra... adam mortgage'i büyük problem olarak görmüyor zira çok sıkışırsan satar daha küçük bir eve geçebilirsin her zaman diyor...

adım 7

paranın dibine vur ama yardım için de para vermeyi unutma diyor.

bize maalesef para harcamak öğretilmiyor okullarda, adam da zaten onu vurguluyor. özellikle adamın "keeping up with the joneses" (ahmetlerle sidik yarıştırma diye çevireyim) dediği bir kavram var, yani millete gösteriş yapacağım diye harcamak. bunu yapma diyor. amerika'daki milyonerlerin %99.99'unu yanında görsen tanımazsın, seninle ucuzluk reyonlarında alışveriş yaparlar diyor. sıradan bir amerikan milyoneri 5 yaşından büyük ikinci el araba kullanırmış mesela. (sonradan görmeleri saymazsak.)

adamın dediği iki şey beni çok şaşırttı

1. net wealth (varlığınız) kazandığınız para değil mal varlığınız ne kadar olduğudur diyor. buna çok kafa yormuyoruz ama aslında çok temel bir şey. malvarlığı hesabı ise basit, kenardaki bütün birikimin artı evlerin arabaların vs. ekşi bütün borçların (ev araba kredisi dahil). mesela ayda 4.000 dolar kazanıp kenarda 50.000 doları olan aileler de biliyorum, yılda 250.000 dolar kazanıp jaguar'a binip toplamda 2 milyon dolar borcu olan avukat da diyor... birinci aile aslında avukata göre çok daha zengin durumda, ama öbürü sadece daha fazla hava atıyor, hem de içi boş bir hava diyor... sonuçta bu avukatın bütün artistliği konumu gereği bankalardan aldığı borçlarla, o para aslında onun değil. dave de 28 yaşında iflas etmiş ki 10 milyon dolarlık ev yatırımı varken. banka birdenbire bütün kredileri geri çağırmış ve bütün evlerine el koyup zararına sattırmış, adam da mecburen iflas etmiş. o yüzden bankalara düşman. "borrower is slave to the lender" diyor, yani borç alan borç verenin kölesidir. banka bir gün fikir değiştirirse ne yapacağınızı düşünün bir an; evinizi arabanızı hepsini geri istemesine aslında kontratsal herhangi bir engeli yok... böyle bir durumda yukarıdaki örnekteki ilk aile aylarca hayatta kalabilirken 2 milyon dolarlık avukat 1 ay sonra intihar eder... bankalar düşmandır kesinlikle demiyorum ancak eğer borcunuz mal varlığınızdan çok işe her zaman topun ağzındasınız....

2. amerika'daki boşanmaların büyük çoğunluğu finansal nedenliymiş. amerika'da üniversite borcu çok büyük problem, sıradan bir mezun 25.000 ile 150.000 dolar arası bir borç ile mezun oluyor. bunun bir çift olduğunu düşünürseniz bu adamların bunu ödemesi bayağı zor oluyor ve zamanla harcamaların da artmasıyla evlilikler çatırdıyor. finansal olarak anlaşan çiftler yani paralarını ortak yöneten ve ortak harcama alışkanlıkları olan çiftler hem borçlarını öderler hem de daha mutlu olurlar diyor...

bir de ya çiftlerden biri savurgansa ya da huyunu bir türlü değiştir(e)mezse ya da çok daha kötüsü ya adam karısına para vermezse diyenler olmuş ki maalesef çok haklılar. ilki (yani çiftlerden birinin savurganlığı) amerikada da yaygın ama ikincisi daha az. bu durumalarda adam yine de evlilik danışmanı, pastor ve psikoloğa başvurmalarını devamlı tavsiye ediyor. özellikle pastor (dini lider diyelim, orada herkesin dahil olabildiği bir mahalle kilisesi var, oradaki yetkili kişi) amerika'da çok yaygın ve bedava. eğer çiftlerden biri iflah olmaz derecede savurgansa ve kendini değiştiremiyorsa (ya da uğraşmıyorsa) olayın nereye gideceği belli zaten. bu adamın programını takip edenlerin çok büyük bir kısmı single mom dedikleri boşanmış anneler. çok az bir gelir alarak bu adamın programını uygulayarak borca girmemeyi beceriyorlar. belki milyoner olamıyorlar ama kendi standartlarında 65 yaşında emekli olmayı beceriyorlar. bu çok büyük bir başarı, zira amerika'da 55 yaş üstünün 35%'inin kenarda 10.000 doları yok emeklilik için... 50 yaş üstünde üniversite borcu olan adam sayısı 30 yaşındakileri geçmiş... burada en önemli şey özellikle kadınların birlikte olduğu eşi seçerken dikkatli davranmaları. eğer bu konuları konuşmuyorsanız, eğer adamdan ya da kadından gelen yanlış sinyalleri alamıyorsanız, maalesef sonradan başınızın ağrıma ihtimali var. amerika'da kadınlar biraz daha şanslı zira toplum baskısı çok yok, baktılar iş ters gidiyor, boşanabiliyorlar ve mallar paylaşılıyor. bizde ise çevre/aile baskısı faktörü maalesef çok fazla, kadın boşanmaya bile çekiniyor bazı durumlarda. bir de adamın öğretisine göre evlenmeden paraları birleştirmek kesinlikle yasak, en azından emniyet sübabı olarak o var... çiftler birbirlerinin borç durumlarını mutlaka bilecekler ve evlendikten sonra adamın borcu kadının borcu diye bir şey yok, beraber saldırılacak o borca... zaten eğer parayı önde tutup hayat arkadaşını geliri ya da borcu ile seçiyorsan sonuçta yaptığın biraz oksimoron, zira sana ek para getirsin diye yol arkadaşı seçmiyor olman lazım....

son olarak adamın dediği güzel bir şey var, çevirince anlamını yitirebilir belki ama yine de deneyeceğim; pek çok çevresine zengin görünmeye çalışan kişi aslında bu yolda fakirleşiyor, pek çok gerçek zengin ise fakir gibi görünerek zenginleşiyor...

daha fazla bilgi için: kaynak ama ingiliççe.

bu da adamın sitesi: ingilizce bilenler için süper podcastleri var, dave ramsey.

biraz da şahsi fikrimi ekleyeyim dedim

yatırım tavsiyesi değildir tabiki. dave amcanın güzel bir lafı var: "bir fikir ona ödediğiniz para kadar değerlidir, ve ben de bedava fikir veriyorum."

bence "ya boşanırsak", "ya bir şey olursa" mantığı ile evliliğe yaklaşıyorsanız sonuçta ya karşınızdakine güvenmiyorsunuz, ya da okuduğunuz ya da gördüğünüz bazı örnekler sizin gözünüzü korkutmuş demektir. yani bu sizden ya da eşinizden kaynaklanıyor. eğer sorun eşinizde ise çözümü biraz acılı ama kolay, 2-3 hafta üzülürsün sonra devam edersin. ama senden kaynaklanıyorsa ya sen değişeceksin, ya da istemiyorsan hiç evlenme, kimse seni zorlamıyor ki... ancak finansal anlamda başarılı bir evlilik istiyorsanız, bunu aşmak gerekir bence. siz artık hayata karşı yol arkadaşı oluyorsunuz, daha en materyal olan şey olan parayı bile ayırıyorsan, bir hastalık ya da gelir kaybı durumunda hayat arkadaşının sana bakacağına inanıyor musun? "bu arkadaş çalışamıyor, ben para kazanıyorum, ihtiyacım var mı buna?" sorusu gelecek mi eşinin aklına?

şimdilik "faturaları ödüyoruz sonra kalanlar kendimizin" mantığı ile idare edenlerin birinci ve hatta ikinci çocuktan sonra durumu baya karmaşık bir hale gelebilir, hele de çiftlerden birisi az kazanıyorsa. ortak havuz büyümek zorunda ve az kazananın elinde para kalmayabilir... hele de hanımların bazen hamilelik yüzünden kariyere ara verdikleri ve eşlerinden aslında bir anlamda dezavantajlı oldukları düşünülürse. bu durumda çocukların geleceği ve emeklilik için ortak hayaller olmayınca ikiniz de 70'ine gelince hayat nasıl olacak bir düşünsene? peki ya çiftlerden birisi az kazandığı için çok birikim yapamadıysa? sen her yıl bir kere tatile giderken, kaplıcalarda kemiklerini dinlendirirken onu evde mi bırakacaksın? "yok canım yapmam öyle bir şey" diyorsan e şimdi niye paylaşmıyorsun ağa? ortak hedefe yürümek daha kolay ve mantıklı değil mi? hem de birbirini dizginleyip birikim sağlayıp mutlu bir emeklilik geçirme imkanı varken... o yüzden evleneceğiniz kişi ile konuşun, parasal konulara yaklaşımına bakın, size uyuyorsa evlenin derim... ilerde bir şeyler ters giderse o zaman bakarsınız, şimdiden korkulu rüya görmeyin...

bir de hayat arkadaşınız gerçekten kötü niyetliyse, boşanırsanız kenardaki paranıza da sarkabilir eğer bir evlilik sözleşmeniz yok ise. zira kazanılan para ortak, nerede sakladığının bir önemi yok. dolar alıp annene babana bile versen mahkeme "senin paran nerede yiğidim?" diyecek sana zira gelirin belli, anne babanınki de... evlilik sözleşmesi imzalatıyorsan da sen kar-zarar hesabı olan bir iş anlaşmasına girmişsin bana göre, tebrikler... kısaca bu yol her zaman çetrefilli ve sıkıntı dolu gibi geliyor bana.